A KRTK Világgazdasági Intézetében 2016 óta folyik kutatás az Európán kívüli feltörekvő piacok multinacionális vállalatainak vizsgálata érdekében. A projekt keretében számos feltörekvő gazdaság (Kína, India, Brazília, Mexikó, Törökország, Dél-Afrika, Oroszország, Dél-Korea, Tajvan, Malajzia, Thaiföld, Indonézia, Vietnám) vállalatainak közvetlen külföldi befektetéseit vizsgáltuk meg több szempont alapján (pl. trendek, szektorális és földrajzi irányultság, toló (push) és húzó (pull) tényezők, motivációk stb.). Kiemelten a kelet-közép-európai befektetéseikkel (és azon belül is a V4 országokban lévő befektetéseikkel) foglalkoztunk. Jelen blogbejegyzés a délkelet-ázsiai befektetőkkel (Malajzia, Thaiföld, Indonézia, Vietnám) kapcsolatos kutatási eredményeket mutatja be.

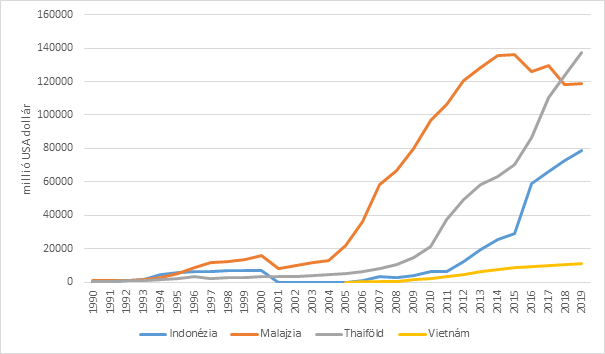

A téma kutatását az indokolja, hogy 2014-ben a fejlődő Ázsia régió lett a világ legnagyobb tőkekibocsátó régiója. Megelőzte Európát és Észak-Amerikát. Az elmúlt fél évtizedben pedig a második legnagyobb tőkekibocsátó régió volt Európa mögött. Az általunk vizsgált ASEAN országok, ha nem is a legnagyobb tőkekibocsátók a fejlődő Ázsia régióból, mégis figyelemre méltó a kifelé irányuló FDI állományuk gyors növekedése az elmúlt 10-15 évben.

Nemzetközi összehasonlításban azt látjuk, hogy az elmúlt néhány évben Malajziának és Thaiföldnek sikerült többször felkerülnie az UNCTAD top 20 legnagyobb tőkekibocsátó országot rangsoroló listájára is.

- ábra: Kifelé irányuló FDI állomány Indonézia, Malajzia, Thaiföld és Vietnám esetében (1990-2019)

Forrás: UNCTAD*

*Megjegyzés: Indonézia esetében negatív előjelű az állományi adat 2001 és 2005 között. Vietnám adatai 2005-től érhetők el.

A növekvő kifelé irányuló FDI állományuk ellenére a vizsgált négy ASEAN ország továbbra is nettó tőkebefogadó országnak (a befelé irányuló FDI állomány meghaladja a kifelé irányuló FDI állományt) számít. Egyedül Malajzia áll közel ahhoz, hogy nettó tőkekibocsátó országgá váljon (2015 és 2016-ban ez meg is valósult).

Malajzia, Thaiföld és Indonézia kifelé irányuló FDI állományának mértéke az 1990-es években ugrott meg először. Vietnám esetében ugyanez az elmúlt egy évtizedre mondható el. A thai vállalatok közvetlen külföldi befektetései – viszonylag rövid idő alatt – utolérték a maláj vállalatok befektetéseit, majd meg is haladták annak mértékét. A thai befektetések gyors felfutásában fontos szerepet játszott a kifelé irányuló befektetéseket ösztönző kormányzati politika bevezetése 2013-ban.

Az 1. táblázat rövid áttekintést ad a vizsgált négy ASEAN ország globális közvetlen külföldi befektetéseiről.

- táblázat: A négy ASEAN ország globális befektetéseinek fő jellemzői

|

Malajzia |

Thaiföld |

Indonézia |

Vietnám |

|

|

kifelé irányuló FDI állomány (2019) |

118,6 milliárd USA dollár |

137,4 milliárd USA dollár |

78,8 milliárd USA dollár |

11,1 milliárd USA dollár |

|

földrajzi megoszlása |

fő célrégiók: Délkelet-Ázsia, a teljes ázsiai és csendes-óceáni térség, Szingapúr (16%), Labuan (14% - offshore), Indonézia (10%), India (3%), Hongkong (3%) Thaiföld (2%), Kanada (9%), Ausztrália (5%), Egyesült Királyság, Hollandia, Németország (6%) |

a thai tőzsdén jegyzett vállalatok befektetései esetében: a fő célrégió az ASEAN; a vállalatok 79%, 59%, 41%, 21% és 19%-ának van befektetése az ASEAN régióban, a CLMV országokban, Kelet-Ázsiában, Észak-Amerikában és Európában |

n. a. |

a befektetések több mint 50%-a az ASEAN országokban van; Laosz (25,1%), Kambodzsa (17,6%), Oroszország (12,9%), Venezuela (9,2%), Peru (6,8%), USA (2,8%), Németország (0,5%) |

|

szektorális megoszlás |

szolgáltató szektor (pénzügy, biztosítás, ingatlanfejlesztés és infrastruktúra, infokommunikáció, kiskereskedelem, közművek) (60%), bányászat (24%), agrárszektor (8%), feldolgozóipar (6%) |

bányászat, energia és közművek (55%), ipari ágazatok (autóipar, vegyipar, acélipar, papíripar, gépipar stb.) (16%), agrárszektor és élelmiszeripar (13%), ingatlan és építőipar (18%) |

n. a. |

bányászat és kőfejtés (45,3%), mezőgazdaság, erdészet, halászat (15,8%), közművek (11,3%), infokommunikáció (9,3%), művészet, szórakoztatóipar, rekreáció (5,9%) |

|

jelentős, külföldön befektető vállalatok |

állami tulajdonú vállalatok, GLC, magántulajdonú nagyvállalatok, konglomerátumok, KKV |

|||

|

GLC: Sime Darby, CIBM, Petronas |

GLC: PTT, Thai Airways International, Electricity Generating Authority of Thailand; kínai tulajdonú konglomerátum: Charoen Pokphand Group; magántulajdonú nagyvállalatok: Banpu, Thai Beverage; királyi család tulajdonában lévő konglomerátum: Siam Cement Group |

kínai tulajdonú konglomerátumok: Salim, Lippo, Sinar Mas, Gudand Garam, Bakrie; állami tulajdonú vállalatok: Aneka Tambang, Semen Indonesia, Bank Negara Indonesia |

állami tulajdonú vállalatok: Song Da, Petrovietnam, Viettel, Vietnam Rubber; magántulajdonú konglomerátum: HAGL |

|

|

motivációk |

piackereső befektetések: telített hazai piac miatt; erőforráskereső befektetések: olcsó munkaerő biztosítása (feldolgozóipari vállalatok), természeti erőforrások megszerzése (agrár- és kitermelő vállalatok); stratégiai eszköz kereső befektetések: fejlett technológia megszerzése |

piackereső befektetések: erős hazai verseny miatt (kis- és közepesvállalatok); erőforráskereső befektetések: természeti erőforrásokhoz való hozzáférés (agrár- és kitermelő vállalatok), olcsó munkaerő biztosítása (thai feldolgozóipari vállalatok) |

||

Forrás: szerző saját szerkesztése

A négy ASEAN ország közvetlen külföldi befektetéseinek elsődleges célrégiója Ázsia és azonbelül is Délkelet-Ázsia. (Indonézia esetében a 2012-es UNCTAD adatok azt mutatták, hogy az indonéz vállalatok külföldön befektetett tőkeállományának 82 százaléka Ázsiában koncentrálódott). A V4 országok kevésbé vonzó célterület a négy ASEAN ország befektetői számára. Az AMADEUS vállalati adatbázis, valamint a saját kutatási eredmények alapján a V4 országokban működő vietnámi, maláj, thai és indonéz vállalatok becsült száma sorrendben: 70, 30, 30 és 10. A négy ASEAN ország vállalatai különböző szektorokban vannak jelen: elektronikai ipar, élelmiszeripar, vegyipar, kis- és nagykereskedelem, IT szolgáltatások, ingatlanfejlesztés, vendéglátás stb.

Az 1. táblázatban említett, legjelentősebb, külföldön befektető ASEAN nagyvállalatok nincsenek jelen a V4 országokban. Vagyis jellemzően hiányoznak az állami tulajdonú, vagy részben állami tulajdonú vállalatok (government linked companies – GLC), a magántulajdonú konglomerátumok befektetései. A legnagyobb vállalati számot felmutató Vietnám esetében is elsősorban számos kisméretű nagy- és kiskereskedelmi vállalatról beszélhetünk. Egyetlen állami vállalatként a Vinamilket (élelmiszeripar) tudjuk említeni, amely egy leányvállalattal rendelkezik Lengyelországban. Valamint az IT szolgáltatásokkal foglalkozó FPT szlovák leányvállalatát érdemes még kiemelni, mint jelentős befektetőt. Vietnámhoz képest a másik három ASEAN ország esetében még kisebb vállalati jelenlét figyelhető meg. A thai vállalatok közül említésre méltó a petrolkémiai iparágban tevékenykedő Indorama Ventures, amely több leányvállalattal is rendelkezik a V4 országokban, valamint a LED világítást gyártó Ligman. Ezenkívül ki kell emelnünk a thai élelmiszeripari vállalatok (Thai Union, Thai President Foods) befektetéseit is, mivel ez az egyik olyan iparág, ahol a thai vállalatok már több évtizede fektetnek be külföldön. Malajzia esetében a műanyagalkatrészeket gyártó Triplus SK, Indonézia esetében pedig az elektronikai iparban tevékenykedő HIT Electronics a legnagyobb befektető.

A négy éves kutatás fő célja az volt, hogy megállapítsa az ASEAN országokból származó vállalatok V4 országokban történt befektetéseinek fő motivációját. A fentebb kiemelt vállalatok közül a legtöbb esetében ez sikerült is a vállalati honlapon elérhető információk vagy vállalati interjú (Thai President Foods, Tripusl SK) segítségével. Az eredmények azt mutatják, hogy elsősorban a piacszerzés motiválta ezen vállalatok V4 országokban történt befektetéseit. Például a Triplus SK és a HIT Electronics a fő vásárlóikat (Panasonic illetve LG) követték a V4 országokba, amikor befektettek. A Ligman, a Thai President Foods és a Vinamilk azért fektetettek be a V4 országokba, hogy az európai piacon terjeszkedjenek. A thai Indorama Ventures V4-es befektetéseit stratégia eszközök megszerzése motiválta, amely egyben piacszerzéssel is együtt járt. 2017-ben felvásárolta a német Glanzstoff vállalatot, a csehországi leányvállalatával együtt (Glanzstoff Bohemia), amely a világ egyik vezető, technológiai célokat szolgáló (pl. gumiabroncs gyártásban) viszkóz- és poliészterszál gyártója. 2018-ban pedig felvásárolta Európa legnagyobb, gumírozott kordszövetet gyártó vállalatát, a cseh Kordárnát (szlovákiai leányvállalatával együtt), hogy növelje a globális jelenlétét a magas hozzáadott értékű kordszövet gyártó üzletágban.

A négy éves kutatás során az ASEAN országokból származó vállalatok mellett a dél-koreai és tajvani vállalatok V4 országokban történt befektetéseit is vizsgáltam. Dél-Korea és Tajvan mind a vállalati létszámot (kb. 430 illetve 100), mind a befektetett tőkeállományt tekintve az ASEAN országoknál jelentősebb befektetőknek számítanak a V4 országokban. Dél-Korea – például – mindegyik V4 országban az egyik legnagyobb Európán kívüli befektető. A dél-koreai és tajvani vállalatok több szektorban vannak jelen a V4 országokban, de Dél-Korea esetében az autóipar és a fogyasztói elektronika, illetve Tajvan esetében szintén a fogyasztói elektronika tekinthető domináns szektornak. Az ASEAN országok befektetőihez hasonlóan az előbb említett két szektor dél-koreai és tajvani befektetőinek egyik fő motivációja a piacszerzés (az EU piacára történő bejutás, vagy beszállító vállalatok esetében a hazai vevők követése új piacokra). A dél-koreai és tajvani befektetők esetében azonban gyakran hatékonyságkereső motivációt is megfigyelhetünk. Az ASEAN befektetőktől való további eltérésként azt is érdemes megemlíteni, hogy Dél-Korea és Tajvan esetében számos, globálisan is jelentős befektetésekkel rendelkező nagyvállalatot (pl. LG Electronics, Samsung Electronics, Kia/Hyundai, Wistron, Foxconn stb.) találunk a V4 országokban, amelyek gyakran beszállító vállalataikkal együtt érkeztek a régióba.

Völgyi Katalin